Fiche-01 Barèmes et chiffres : Barèmes et chiffres

SEUIL DU MICRO ET DE LA RÉDUCTION D'IMPÔT "FRAIS DE COMPTABILITÉ"

Le seuil du Micro BNC s'élève à 77.700 € pour les revenus réalisés du 01.01.2023 au 31.12.2025. Pour les médecins propharmaciens, ce seuil est porté à 172.600€. Pour les exercices 2020 à 2022 ce seuil était de 72.600 €.

PLUS-VALUES À LONG TERME : TAUX D’IMPOSITION

Taux d’imposition des plus-values à long terme :

Taux d’imposition des plus-values à long terme : | 12,80 % |

|---|---|

Prélèvements sociaux : | 17,20 % |

Soit un total de | 30, 00 % |

Soit un total de

- la CSG | 9,20 % |

- la CRDS | 0,50 % |

- Prélèvement de solidarité | 7,50 % |

| 17,20 % |

Dans les DOM

Les plus-values à long terme bénéficient du même abattement que celui qui s'applique à l'impôt sur le revenu. Le plafond de cet abattement est global.

Guyane, Mayotte : | abattement de 40 % | plafond 4.050 €. |

|---|---|---|

Martinique, Guadeloupe, Réunion : | abattement de 30 % | plafond 2.450 €. |

COTISATIONS LOI MADELIN

Les cotisations sociales facultatives font l'objet d'un plafonnement qui dépend :

De la nature du contrat : retraite complémentaire, prévoyance ou perte d'emploi subie.

Du bénéfice de l'année avant déduction des cotisations facultatives et des exonérations pour exercice en ZFU ou ZRR et hors plus et moins-values à long terme.

Pour calculer le plafond : rubrique « Aide et calculs »

PEE - PERCO

Si vous employez des salariés, vous pouvez déduire l'abondement versé sur leur PEE et PERCO et le votre dans certaines limites. Ces plafonds s'apprécient par bénéficiaire.

PLAFONDS | Pour 2023 | Pour 2022 | Pour 2021 | Pour 2020 | Pour 2019 | Pour 2018 |

|---|---|---|---|---|---|---|

PEE | 3.519,36 € | 3.290,88 € | 3.290,88 € | 3.290,88 € | 3.241,92 € | 3.178,56 € |

PERCO | 7.038,72 € | 6.581,76 € | 6.581,76 € | 6.581,76 € | 6.483,84 € | 6.357,12 € |

Si vous n'employez plus de salarié, l'abondement versé n'est plus déductible.

PEE | 8 % montant annuel plafond de la sécurité sociale |

|---|---|

PERCO | 16 % montant annuel plafond de la sécurité sociale |

BAREMES DES FRAIS DE REPAS

Ce barème concerne les frais de repas pris régulièrement sur le lieu de travail. Chaque repas pris en compte doit être justifié par une facture et la distance domicile-cabinet, sans être anormale, doit faire obstacle à ce que les repas puissent être pris au domicile.

Montant de la facture |

| Montant déductible par repas |

|---|---|---|

Inférieur ou égal 5 €* |

| 0 € |

5 €* < montant de la facture < 19,40 €* |

| montant de la facture – 5 € |

Supérieur ou égal 19,40 €* |

| 14.40 € |

*TTC

Dépense effective et justifiée de 15 € exposée pour un repas. Montant déductible = 15 € - 5 € = 10 €.

Montant de la facture | Montant déductible par repas | |

|---|---|---|

Inférieur ou égal 5,20 €* |

| 0 € |

5,20 €* < montant de la facture < 20,20 €* |

| montant de la facture – 5,20 € |

Supérieur ou égal 20,20 €* |

| 15 € |

La déduction maximale au titre des frais de repas est donc égale à : 20,20 – 5,20 = 15 € TTC par repas (au lieu de 14,40 € en 2022).

Dépense effective et justifiée de 17 € exposée pour un repas. Montant déductible = 17 € - 5,20 € = 11,80 €.

VÉHICULES

BARÈME BNC 2022

Jusqu'à 5.000 km | De 5.001 à 20.000 km | Au-delà de 20.000 km | |

|---|---|---|---|

3 CV et moins | d x 0.529 | (d x 0.316) + 1065 | d x 0.370 |

4 CV | d x 0.606 | (d x 0.340) + 1330 | d x 0.407 |

5 CV | d x 0.636 | (d x 0.357) + 1395 | d x 0.427 |

6 CV | d x 0.665 | (d x 0.374) + 1457 | d x 0.447 |

7 CV et plus | d x 0.697 | (d x 0.394) + 1515 | d x 0.470 |

DEUX ROUES

Jusqu'à 3.000 km | De 3.001 à 6.000 km | Au-delà de 6.000 km | |

|---|---|---|---|

< 50 cm3 | d x 0.315 | (d x 0.079) + 711 | d x 0.198 |

Jusqu'à 3.000 km | De 3.001 à 6.000 km | Au-delà de 6.000 km | |

|---|---|---|---|

1 ou 2 CV | d x 0.395 | (d x 0.099) + 891 | d x 0.248 |

3, 4 ou 5 CV | d x 0.468 | (d x 0.082) + 1158 | d x 0.275 |

6 CV et plus | d x 0.606 | (d x 0.079) + 1583 | d x 0.343 |

BARÈME BIC 2022 (FORFAIT CARBURANT)

RAPPEL : complétez le tableau cadre 7 de l'annexe 2035 B et n'oubliez pas de joindre l'état spécifique au forfait BIC.

Choisir un indice dans l'un des tableaux suivants, en fonction du type de véhicule, de sa puissance fiscale et du kilométrage professionnel libéral effectué par ce véhicule.

Gazole | Super sans plomb | GPL | |

|---|---|---|---|

3 à 4 CV | 0,102 € | 0,118 € | 0,063 € |

5 à 7 CV | 0,126 € | 0,145 € | 0,078 € |

8 et 9 CV | 0,150 € | 0,173€ | 0,093 € |

10 et 11 CV | 0,169 € | 0,195 € | 0,104 € |

12 CV et plus | 0,188 € | 0,217 € | 0,116 € |

DEUX ROUES

< 50 CC | De 50 CC à 125 CC | 3,4 et 5 CV | Au-delà de 5 CV | |

|---|---|---|---|---|

Frais de carburant au Km | 0,038 € | 0,078 € | 0,098 € | 0,136 € |

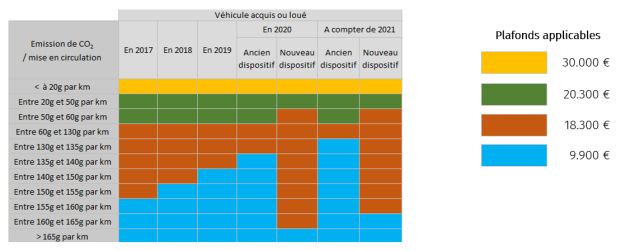

AMORTISSEMENT DES VÉHICULES DE TOURISME

L'amortissement des VÉHICULES DE TOURISME est plafonné. Le plafond dépend de la date d'acquisition (ou location) du véhicule et de son taux d'émission de gaz carbonique (CO2).

Taux d'émission de CO2 de votre voiture : reportez-vous à la documentation technique ou à votre carte grise (champ V7).

Deux roues ou véhicules "utilitaires" non concernés.

BONUS-MALUS

Véhicules concernés | Jusqu'au 31 décembre 2022 | Au 1er janvier 2023 |

Voiture électrique < à 47 000 € | 6 000 € ou 27 % du prix d'acquisition | 5 000 € ou 27 % du prix d'acquisition |

Voiture électrique < à 47 000 € (pers. morale) | 4.000 € | 3.000 € |

Voiture électrique entre 47 000 et 60 000 € | 2.000 € | - |

Véhicule utilitaire léger électrique* ou à hydrogène | 7.000 € | 7.000 € |

Véhicule utilitaire léger électrique* ou à hydrogène (pers. morale) | 5.000 € | 5.000 € |

Voiture particulière à hydrogène > 60 000 € | 2.000 € | 1.000 € |

Voiture hybride rechargeable** < à 50 000 € | 1.000 € | - |

Voiture électrique d'occasion de plus de 2 ans | 1.000 € | 1.000 € |

* dans la limite de 40 % du prix d'acquisition

** avec au moins 50 km d'autonomie électrique en ville

A partir du 1er janvier 2023 une personne physique ne peut bénéficier d'un bonus par catégorie de véhicule qu'une fois tous les 3 ans.

De plus en plus drastique chaque année, le malus écologique pénalise en 2023 les véhicules rejetant au moins 123 g/km de CO2, au lieu de 128 g/km en 2022. Le montant maximal passe également de 40.000 à 50.000 € pour les plus « mauvais élèves », soit à partir de 226 g/km de CO2. Le malus ne peut excéder 50 % du prix d'achat de la voiture.

Concernant la taxe pour les véhicules de plus de 1 800 kg, le malus au poids, aucun aucun changement. Il faut toujours ajouter 10 € par kilogramme supplémentaire. Les véhicules électriques et les hybrides rechargeables pouvant parcourir au moins 50 km en mode zéro émission sont exemptés de cette taxe, au même titre que les véhicules adaptés aux personnes à mobilité réduite. Quant au cumul de la taxe au poids et du malus écologique, il ne pourra dépasser les 50.000 €.

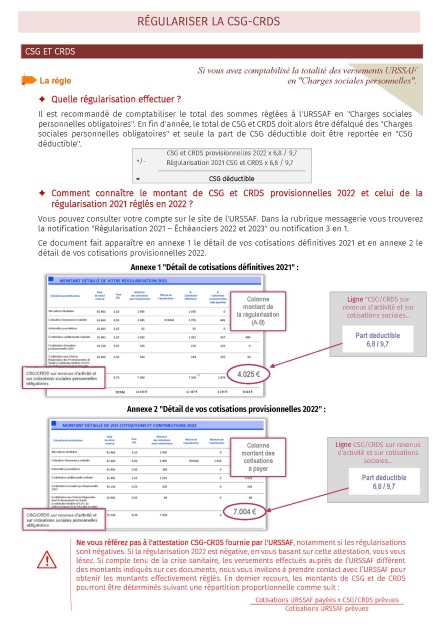

CSG - CRDS

La CSG et la CRDS sur vos revenus non commerciaux sont prélevées par l'URSSAF en même temps que les allocations familiales.

Ces contributions sont calculées sur le bénéfice majoré des "Charges sociales personnelles" et des exonérations sur le bénéfice (ZFU, ZRR, plus-value à court terme exonérée…).

CSG | 9,2 % | dont 6,8 déductible et 2,4 non déductible. | |||

|---|---|---|---|---|---|

CRDS | 0,5 % | intégralement non déductible. | |||

Pour obtenir la part déductible et non déductible à partir du montant total de CSG/CRDS : | |||||

|---|---|---|---|---|---|

Part déductible = | Total CSG/CRDS x 6,8 / 9,7 | ||||

Part non déductible = | Total CSG/CRDS x 2,9 / 9,7 | ||||

Pour obtenir la part non déductible à partir du montant de la CSG déductible : | |

|---|---|

Part non déductible = | CSG déductible x 2,9 / 6,8 |

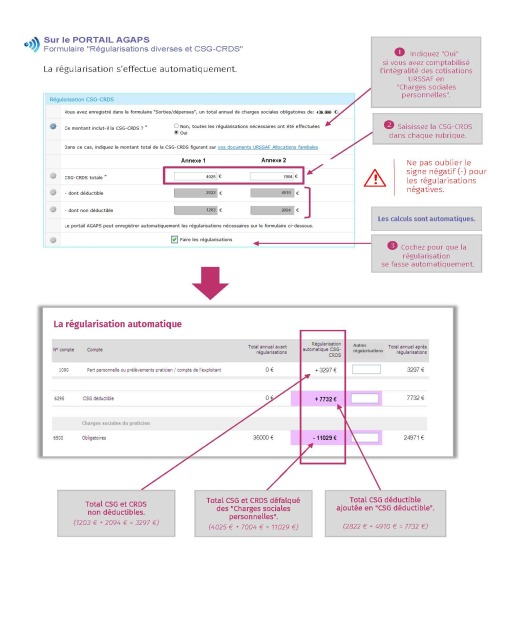

Il est recommandé de comptabiliser l'intégralité des versements URSSAF en "Charges sociales personnelles" et d'effectuer une régularisation globale en fin d'année afin de :

défalquer la CSG et la CRDS des "Charges sociales personnelles",

porter la CSG déductible en "Contribution Sociale Généralisée déductible".

Sur le "Portail AGAPS", il est possible d'opter pour une régularisation automatique après saisie du montant total de CSG et CRDS payé durant l'année.

Sur les plus-values à long terme :

La CSG est de de 9,20 % depuis le 01.01.2018. La CRDS est de 0,5 %.

Sur les revenus de remplacement et les pensions retraite, le taux de CSG est réduit (en principe, 6,2 % sur les indemnités journalières sécurité sociale et 8,3 % sur les pensions retraite et invalidité).

IMPÔTS ET TAXES

TAUX DE TVA

Taux normal | 20 % |

|---|---|

Taux intermédiaire | 10 % |

Taux réduit | 5,5 % |

Taux super réduit (ex : certains produits de la médecine humaine) | 2,10 % |

Le régime de TVA n'est applicable ni à Mayotte ni en Guyane.

Un régime particulier s’applique aux DOM et à la Corse.

SEUILS ET PLAFONDS DE LA FRANCHISE DE TVA

Les nouvelles limites de recette à ne pas dépasser pour bénéficier de la franchise en base de TVA sont présentées dans le tableau ci-dessous:

| 2020 - 2021 - 2022 | 2023 – 2024 -2025 |

|---|---|---|

Prestations de services | ||

Principe | 34.400 € | 36.800 € |

Limite majorée | 36.500 € | 39.100 € |

SEUIL DU RÉGIME SIMPLIFIÉ

| 2020 - 2021 - 2022 | 2023 – 2024 -2025 |

|---|---|---|

Prestations de services | ||

Principe | 247.000 € | 254.000 € |

Limite majorée | 279.000 € | 287.000 € |

RÉGIME DU RÉEL NORMAL (CA 3)

Obligatoire au-delà des seuils du régime simplifié.

TAXE CO2 ET TAXE SUR L'ANCIENNETE DES VEHICULES

Depuis le 01.01.2022, la taxe sur les véhicules des sociétés est remplacée par deux nouvelles taxes :

Une taxe annuelle sur les émissions de dioxyde de carbone.

Une taxe annuelle sur l'ancienneté des véhicules de tourisme.

En pratique, les redevables de ces nouvelles taxes sont majoritairement les sociétés qui possèdent ou disposent de véhicules de tourisme affectés à des fins économiques. Dans de rares cas, une entreprise individuelle peut être concernée notamment si elle bénéficie d'exonération fiscales (ZRR, ZFU, …) soumises au plafonnement communautaire de minimis.

Par ailleurs, en fonction de leur source d'énergie, certains véhicules sont susceptibles d'être exonérés.

Les formalités déclaratives et de paiement de ces taxes doivent être effectuées au cours du mois de janvier 2023 :

Pour les redevables soumis au régime normal de TVA, les taxes doivent être déclarées sur l'annexe n° 3310A lors de la déclaration de TVA à déposer au cours du mois de janvier. Les non redevables de la TVA ont jusqu'au 25.01.2023 pour le faire.

Pour les redevables soumis au régime simplifié de TVA, les taxes relatives à l'année 2022 doivent être déclarées sur le formulaire CA12 (n° 3517), case 70B et 70C.

Fiche-40 : Les taxes sur l'affectation des véhicules à des fins économiques

Pour vous aider dans la détermination du montant de ces taxes, deux fiches d'aide au calcul (formulaires n° 2857-FC-SD et 2858-FC-SD) sont disponibles sur impots.gouv.fr.

TAXE SUR LES SALAIRES

La taxe sur les salaires n'est pas due lorsque son montant annuel n'excède pas 1.200 euros.

L'employeur dont le montant annuel de la taxe est compris entre 1 200 € et 2 040 € bénéficie d'une décote égale aux 3/4 de la différence entre cette limite de 2 040 € et le montant réel de sa taxe.

Si le montant annuel de la taxe sur les salaires est compris entre 1200 € et 2040 €, la décote est : 0,75 x (2040 € - montant réel de la taxe).

L'entreprise doit faire une déclaration annuelle avant le 15 janvier de l'année suivant le versement des salaires si le montant de la taxe précédente n'a pas dépassé 4.000 €.

Téléprocédure obligatoire.

La déclaration n°2502 doit obligatoirement être télédéclarée et la taxe être télépayée (gratuit sur www.impots.gouv.fr).

Il faut donc notamment ajouter au salaire brut, les contributions patronales de prévoyance complémentaire, l'abondement employeur à un PEE...

Pour les praticiens redevables de la TVA sur moins de 90 % de leurs recettes, la base est réduite.

Métropole

| Sur les rémunérations 2022 | Sur les rémunérations de 2023 |

|---|---|---|

4,25 % | sur la totalité de la rémunération | sur la totalité de la rémunération |

+ 4,25 % | sur la part comprise entre 8.133 € et 16.237 € | sur la part comprise entre 8.572 € et 17.113 € |

+ 9,35 % | sur la part excédant 16.237 € | sur la part excédant 17.113 € |

Si vous employez plusieurs salariés, vous devez calculer la taxe sur les salaires distinctement pour chaque salarié puis, pour compléter la déclaration 2502, additionner les différents salaires par tranche.

Guadeloupe, Martinique, Réunion : 2,95 % sur l'ensemble des rémunérations versées

Guyane, Mayotte : 2,55 % sur l'ensemble des rémunérations versées.

IMPOT SUR LE REVENU

Fraction du revenu imposable (pour une part) | Taux d'imposition à appliquer sur la tranche |

|---|---|

Jusqu'à 10 777 € | 0 % |

De 10 778 € à 27 478 € | 11 % |

De 27 479 € à 78 570 € | 30 % |

De 78 571 € à 168 994 € | 41 % |

Supérieur à 168 995 € | 45 % |

SOCIAL

| 2023 | 2022 | 2021 | 2020 | 2019 | 2018 |

|---|---|---|---|---|---|---|

Mensuel | 3.666 € | 3.428 € | 3.428 € | 3.428 € | 3.377 € | 3.311 € |

Annuel | 43.992 € | 41.136 € | 41.136 € | 41.136 € | 40.524 € | 39.732 € |

Montant brut du smic pour 35 heures de travail par semaine (151,67 heures par mois) :

Date | Mensuel | SMIC horaire |

|---|---|---|

1er mai 2023 | 1747,20 € | 11.52 € |

1er Janvier 2023 | 1 709,32 € | 11.27 € |

1er Août 2022 | 1 678,95 € | 11.07 € |

1er Mai 2022 | 1 645,58 € | 10.85 € |

1er Janvier 2022 | 1 603,12 € | 10.57 € |

DIVERS

L'indication du taux des intérêts susceptibles de s'appliquer en cas de règlement tardif du client est une des mentions obligatoires de la facture. Ce taux dépend en principe du taux de refinancement de la Banque Centrale Européenne. Le praticien peut cependant, choisir d'appliquer un taux différent qui ne peut alors être inférieur à 3 fois le taux d'intérêt légal.

Le taux de l'intérêt légal est établi tous les semestres.

Années | 1er semestre | 2ème semestre |

|---|---|---|

2023 | 2.06 % | 4.22 % |

2022 | 0.76 % | 0.77 % |

2021 | 0.79 % | 0.76 % |